L’Agenzia delle entrate ha stabilito modalità e termini di comunicazione delle opzioni per l’applicazione dell’imposta sostitutiva per annualità ancora accertabili per i soggetti che aderiscono al concordato preventivo biennale (Agenzia delle entrate, provvedimento 19 settembre 2025, n. 350617).

Possono avvalersi del ravvedimento i soggetti che aderiscono al concordato entro i termini di legge e che, nelle annualità interessate:

- hanno applicato gli Indici Sintetici di Affidabilità fiscale (ISA);

- hanno dichiarato una delle cause di esclusione dall’applicazione degli ISA legate alla pandemia da COVID-19;

- hanno dichiarato la sussistenza di una condizione di non normale svolgimento dell’attività;

- hanno dichiarato una causa di esclusione dagli ISA dovuta all’esercizio di due o più attività d’impresa non rientranti nel medesimo ISA, a condizione che i ricavi delle attività secondarie superino il 30% del totale.

Per il calcolo della base imponibile dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali, e dell’imposta sostitutiva dell’imposta regionale sulle attività produttive, si deve fare riferimento ai dati presenti nelle dichiarazioni già presentate alla data di entrata in vigore della legge di conversione del decreto-legge.

I soggetti che in un’annualità hanno conseguito sia reddito d’impresa sia reddito di lavoro autonomo possono adottare il ravvedimento solo se esercitano l’opzione per entrambe le categorie reddituali.

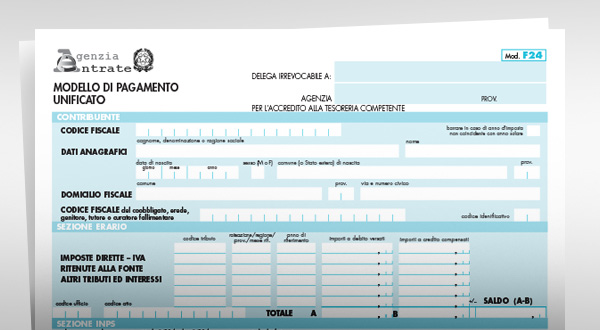

L’opzione per il ravvedimento si esercita, per ogni singola annualità, mediante la presentazione del modello F24 relativo al versamento della prima o unica rata delle imposte sostitutive. Nel modello F24 devono essere indicati l’anno di riferimento, il numero totale delle rate e i codici tributo specifici che saranno istituiti con una risoluzione successiva.

Per le società e associazioni (articoli 5, 115 e 116 del TUIR), l’opzione si considera esercitata con la presentazione di tutti i modelli F24 relativi al versamento della prima o unica rata, che includono:

– l’imposta sostitutiva dell’IRAP, versata dalla società o associazione;

– le imposte sostitutive sui redditi e addizionali, versate dai soci/associati o, in loro vece, dalla stessa società/associazione.

In caso di pagamento rateale, l’opzione si perfeziona con il pagamento di tutte le rate. Il ravvedimento non si perfeziona se il versamento dell’unica soluzione o della prima rata avviene dopo la notifica di processi verbali di constatazione, schemi di atti di accertamento o atti di recupero di crediti inesistenti.

L’opzione deve essere esercitata tramite la presentazione del modello F24 tra il 1° gennaio 2026 e il 15 marzo 2026. È possibile effettuare il pagamento in un massimo di 10 rate mensili di pari importo, maggiorate di interessi al tasso legale con decorrenza dal 15 marzo 2026.

Al fine di agevolare il soggetto che intende adottare il ravvedimento l’Agenzia delle entrate mette a disposizione, per ogni annualità, elementi ed informazioni in suo possesso utili per la determinazione delle imposte sostitutive. I soggetti e i relativi intermediari delegati possono accedere a tali elementi, quando disponibili, consultando il cassetto fiscale.